近期,豫皖地区的一些村镇银行疑似集体暴雷,涉事银行的许多异地客户反映,涉事银行存在无法取款的现象。直至2022年5月23日,此事仍未得到妥善处理。

图为涉事的5家村镇银行

目前,问题的焦点落在了涉事银行的存款产品性质上。很多异地客户通过互联网第三方平台引流购买了涉事村镇银行的存款产品,年化利息高达4.8%,这个年化利率几乎是四大国有银行定期存款年化利率的2倍。涉事客户们异口同声地认定涉事银行应当还本付息,实现刚性兑付。

那么问题来了,银行的存款产品究竟是不是存款?如果要搞清楚这个问题,我们就得弄清楚什么是存款。

01 什么是存款?

存款指存款人在保留所有权的条件下把资金或货币暂时转让或存储于银行或其他金融机构,或者是说把使用权暂时转让给银行或其他金融机构的资金或货币。

老百姓熟悉的存款一般是指活期存款和定期存款。

活期存款指无需任何事先通知,存款户即可随时存取和转让的一种银行存款,其形式有支票存款账户,保付支票,本票,旅行支票和信用证等。

由于活期存款存取频繁,手续复杂,消耗的成本较高,因此商业银行的活期存款利息较低。目前,国内主流商业银行活期存款年利率一般在0.3%-0.35%内波动。

图为活期存款样本

定期存款是银行与存款人双方在存款时事先约定期限、利率,到期后支取本息的存款。

存款的期限一般是3个月起步,时间长的可以存10年。一般地,存款的期限越长,银行所支付的年化利率就越高。

目前,主流银行定期1年的年化利率为1.5%左右,定期2年的年化利率为2.1%左右,定期3年的年化利率为2.75%左右。

图为定期存款样本

02 我国银行储户存款的安全性如何保障

目前,我国《存款保险条例》中的第5条规定:我国的存款保险实行限额偿付制度,最高偿付限额为人民币50万元。

对于同一存款人在同一家投保机构中所有被保险存款账户的存款本金和利息合并计算的资金数额在最高偿付限额以内的,实行全额偿付。

对于超出最高偿付限额(50万)的那部分资金,则依法从投保机构的清算财产中受偿。

这意味着,如果某人将50万人民币以下的资金存入一家银行中(超过50万可以分成多笔存入多家银行),则资金的风险近乎于0。

03 存款产品是不是存款?

“存款产品”这个词,相信大家都不陌生。每当去银行办理业务时,热心的工作人员都会凑上来推销一大堆花里胡哨的产品,如果没点经济学基础,在听到银行工作人员的介绍后,脑袋瓜子都是嗡嗡的。

这里,笔者先告诉大家答案,存款产品不一定是标准化的储蓄存款,有的存款产品实质上是理财产品。

04 存款产品与互联网第三方金融平台

自社会主义市场化经济运转以来,国家有关部门一直在修订政策和条款来约束银行的无序扩张。

但是,由于我国银行业的发展仍处于初级阶段,很多市场化行为暂时还没有政策和法律来约束。

近年来,互联网在我国迅猛发展,各行各业都在借助“互联网+”的浪潮全面升级,陆续出现了互联网第三方金融平台。

扁平化的信息输出打破了原本的地域限制,使得地区性银行能借助互联网平台跨区域开发客户;同样地,不同地区的人能够通过互联网平台跨区域购买不同银行的理财产品。越来越多的银行,特别是地区性银行,开始和第三方互联网金融平台合作,向异地用户揽储或销售理财产品。

以结构性存款为例,结构性存款,既与存款相关,但产品自身又包含股票、基金等理财产品。但结构性存款并不属于真正意义上的储蓄存款,而是一种理财产品。由于名词中有“存款”两个字,很多不清楚该产品属性的用户便将其等同于储蓄存款。

结构性存款在资管新规推出后逐步取代保本理财产品

银行之所以乐于推出此种模棱两可的产品,是因为这样做既能增加存款业绩,完成存款任务指标,又可以扩充银行自身的理财业务规模。

一方面,有一部分银行的销售部门为了揽储,不惜在产品名称上做了包装来迷惑储户,把含有风险的理财产品包装成旱涝保收的储蓄存款卖给不明真相的客户。对于销售部的人来说,只要产品能卖出去,任务就算完成,之后就是其他部门的事了。所以,有的银行销售会对客户展开迷惑性的营销话术,让客户确信产品有银行兜底,只需无脑买入即可躺赚。

为了躲避监管部门的检查,一些银行选择在互联网第三方金融平台发布和推广理财产品,但在关键时间点又将这些理财产品划入存款目录内,只要资金链没断,就不会暴露问题。

另一方面,一些互联网第三方金融平台为了规避政策风险,也通过层层包装,将类似于结构性存款的理财产品包装成旱涝保收的储蓄存款卖给客户。

由于平台只是个中介,只要客户完成购买,平台拿到销售分成后便可以把责任甩给银行,自己没有法律责任,全身而退。

05 如何辨别存款产品和理财产品

存款和理财产品最大的区别就是风险。对于存款,银行是负有赔付责任的,同时也会有存款保险来保障资金安全。而理财产品,则是有风险的。目前,银行对于理财产品的安全是没有兜底责任的。

大家如何去辨别存款和理财产品呢?一般来说,可以从3个方面去判断银行的存款产品是不是理财产品。

(1)是否存在协议签订

银行在不同的时间段会推出很多种存款,让我们用户一时间搞不清楚到底是属于存款还是理财,这时候我们判断的依据就是协议。

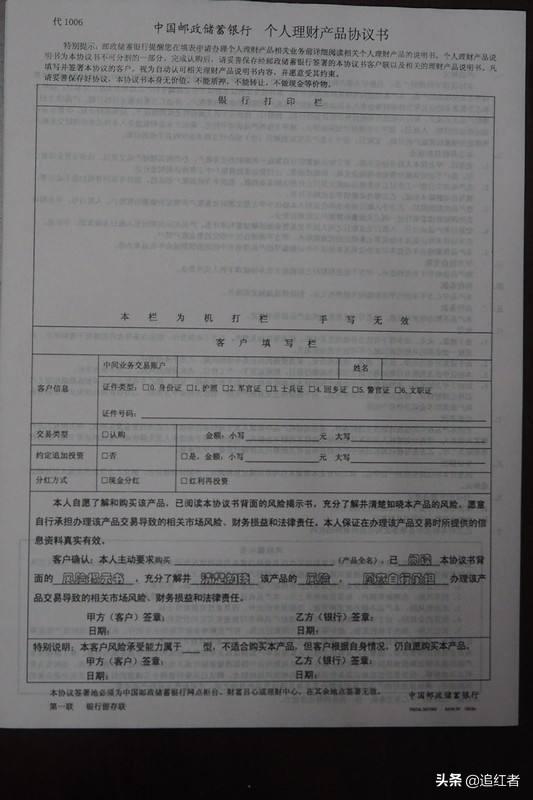

图为银行理财产品协议书样本

一般来说,往银行存钱是不需要储户与银行签订协议的。储户只要往银行的个人储蓄账户存入钱,再通过存折或电子银行账户查看,账户会显示储户的账户余额是储蓄款即可。

而带有理财产品性质的存款产品则不同,在银行客户购买这一类产品前,银行的销售人员会要求客户先阅读一揽子拟好的协议(纸质版/电子版),并点击“同意”后再转入现金。

此类协议最重要的一项内容就是风险告知,即类似“投资有风险,入市需谨慎”的话。这意味着银行告诉你,银行不会承担此类产品保本保息的责任。

一旦在协议上点击了“已阅”或者“同意”,那么用户将被识别为知晓并接受风险的存在。这时如果因为理财产品亏损去和银行扯皮,从法律上讲是没有胜算的。

(2)年化利率是否异常

除了协议,我们可以通过存款产品的年化利率来判断该存款产品究竟是存款还是理财产品。一般来说,活期存款的年化利率是很低的,定期存款的利息要高一些,但是储蓄存款的年化利率是肯定比理财产品的年化利率要低的。如果年化利率明显高于正常的存款年化利率,那么存款产品是理财产品的可能性就非常大。

图为某理财产品申购页面

(3)通过账目明细判断

我们也可以通过查看账目明细的方式来判断存款的属性。具体可以到银行柜台点去询问工作人员,或者去柜台机查账户余额,另外也可以在银行APP内看账户明细,如果资金没有显示在存款栏目,而是在理财栏目中,那么自己的存款产品就一定是理财产品了。

06 结 尾

有时候,带存款字眼的产品并不一定是存款,尤其是互联网第三方金融平台上展示的的存款产品。笔者建议想要存钱的用户谨慎通过互联网第三方金融平台去存款。另外就是尽量选择规模大、有赔付能力的银行去存款。

此次涉事的村镇银行客户,绝大一部分都来自外地。这些客户的共同特点是通过第三方代销平台购买了涉事银行的存款产品,这些产品的年化利率是国有四大行定期存款年利率的近2倍。一般来说,居民储蓄存款是没有这么高的年化利率的。

大部分人一看到存款产品中的“存款”二字,便将其自动识别为标准意义上的储蓄存款。这种先入为主的主观臆断为后面一系列踩雷埋下了隐患。归根到底还是刚性兑付的思维惯性在作祟。

2018年4月27日,央行联合证监会、银监会和外汇管理局共同发布了《关于规范金融机构资产管理业务的指导意见》,明确提出了资管业务(理财产品)不得承诺保本保收益的要求。同时,为了给予金融机构调整和转型的时间,有关部门将过渡期延长至2021年底。

资管新规打破刚性兑付

从2022年1月1日起,过渡期结束,资管新规正式落地。理财产品已经不存在刚性兑付的可能性了,但很多人还沉溺于过去的金融环境中,以为银行会一直为理财产品兜底,这种思维是相当危险的,应当尽早认清现实,才能避免重蹈覆辙。

并非所有的理财产品都会出现亏损,并非所有的理财产品都会血本无归。但是,认清理财产品的风险,舍弃刚性兑付的幻想,有助于我们做出更好的决策,少踩更多的坑。

刚性兑付是很多人踩坑的重要原因